2020 年頃から巷で話題になっている FIRE とは何なのか?

FIRE について言葉は聞いたことがあるけど、具体的にどういう事か分からない、という方のために解説します。

FIRE って何なんだろう?

いやいや、サイドFIREのブログ作っておいてそれはないだろ

FIRE とは「経済的に自立し、早期にリタイアすること」

FIRE は 「Financial Independence, Retire Early」の略です。

日本語に訳すと「経済的自立と早期リタイア」となります。

投資、資産運用で資産を築いて、資産から得られるお金(配当金や投資信託の取り崩し)で生活できる状態となり、早期に会社を引退することです。

ブラック企業で苦労している人が多い現代。

会社を辞めて、好きなことをして生きていくなんて、夢のような生活ですね。

経済的自立...。とっても憧れる

資産運用を頑張れば、FIRE を実現できるかもしれないんだぜ

新入社員の頃は、これから一生仕事して暮らすのか。自由に暮らしたいな、でもお金もないし、そんなことは無理って思っていたよ。

FIREできる資産を築くことで、人生を自分のために使うことが出来るんだよ。

経済的自立に必要な資産は?

FIRE 素晴らしい!では、早速、経済的自立を目指してみようと思った場合、どの程度の資産額が必要なのか知りたいですよね。

経済的自立を目指してみたいけど、いくら必要なんだろう?

1年間に必要な支出の25倍と言われているよ

むむ、相当な金額だ!

例えば、1年間の支出が 200万円の人なら、5,000万円の資産を築く必要があります。

支出が300万円なら 7,500万円、400万円ならなんと 1億円になってしまいます。

どうやって資産を築くのか?

様々な方法がありますが、失敗する確率が少なく、再現性が高い方法としては、時間をかけてコツコツ貯蓄と投資を継続していく方法です。

有名なS&P500指数(米国株500種類にまとめて投資する指数)の平均年利回りは7%と言われています。

100万円を1年投資すれば、107万円になる計算です。

貯蓄と、投資の利回りの力を使って、資産を増やしていくわけですね。

また、投資には複利の概念があります。

これは利益がまた利益を生むということで、先程の100万円の例では、利益として生まれた7万円からも、さらに7%の利回りが発生するということを表します。

複利はよく雪だるまに例えられるな。

転がすほどに資産が大きくなるということだね!

資金が少ないうちは、投資よりも種銭を増やす

資金が少ないのに投資をしても大した成果は挙げられません。

元手が10万円しななければ、利回り7%でも7,000円しか儲かりません。

まずは投資の元手となる種銭を増やすことに注力しましょう。

支出を減らして投資に回せる金額を増やすことや、転職、出世などで収入を増やす方法もあります。

急に収入を増やすのは難しい気がするけど。

一人暮らしをやめて実家に戻ったり、結婚している場合は共働きをする方法もあるね。

資金が少ないうちは、FXや仮想通貨などのハイリスクハイリターンな金融商品に手を出してしまいがちです。

しかし、こういった金融商品で資産を増やす難易度は高く、多くの人が逆に資産を減らす結果となります。

僕もFXにさえ手を出さなければ、今頃FIREがもっと近づいていたよ。

FXではなく、代わりにGAFAMの株を買っておけば良かった。

今更言っても仕方ないけどな。

資産形成は長期で取り組むもの

数千万円の資産形成には、節約や投資に取り組んだとしても、非常に長い期間がかかります。

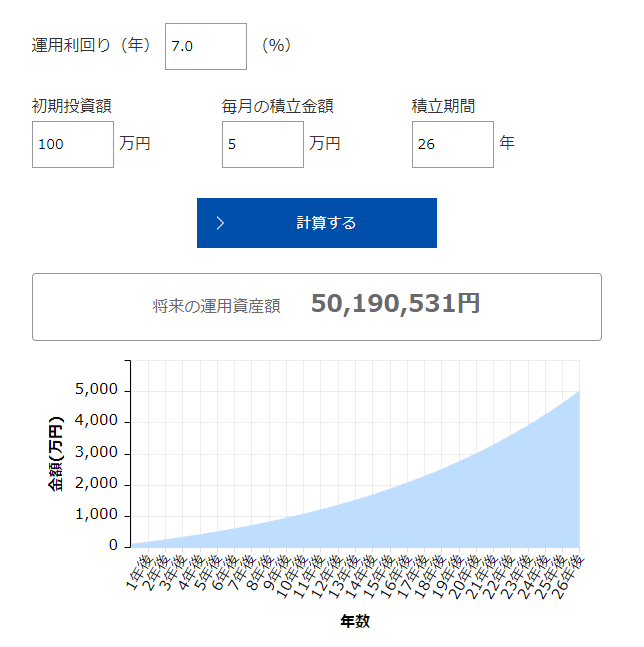

初期投資100万円、月に5万円の積み立て、7%の利回りで計算すると、5,000万円の資金を作るのに26年かかります。

以下は、アセットマネジメントOne の「資産運用かんたんシミュレーション」で計算した結果です。

26年もかかるのか。20代前半で始めたとしても、50歳近くまで時間がかかるなんて...

年齢が上がって給料が増えていった場合、積み立て額をもっと増やすことを検討しても良いかも。

資産運用は雪だるま式なので、いかに早く雪だるまを大きくするかが大事です。

以下に、各資産額の区切りのポイントに到達するまで、どの程度の期間を要しているかを記載しました。

- 1,000万円到達 ... 9年6ヶ月

- 2,000万円到達 ... 15年9ヶ月

- 3,000万円到達 ... 20年

- 4,000万円到達 ... 23年4ヶ月

- 5,000万円到達 ... 26年

1,000万円到達までの期間が、全期間の3分の1を占めています。

早めに資産額1,000万円に到達することで、かなりの期間短縮が可能です。

FIREと労働を組み合わせるサイドFIRE

そうは言えども、20年以上も悠長に待っていられない人も多いと思います。

そこで、リタイア後の収入に、労働から得られる収入をプラスすることで、FIRE が簡単になります。

例えば、年間支出200万円の場合、支出の半分を労働で稼ぐことにすれば、資産運用から必要となる収入は100万円となります。

その場合、FIREに必要な資産額は5,000万円(年間支出200万円の場合)から、2,500万円に半減します。

2,500万円であれば、先程の例だと18年間で達成できますので、8年も早くFIREすることが可能です。

このように労働を組み合わせたFIREのことを、サイドFIREと呼びます。

FIREした後も、労働を通して社会との繋がりが持てますし、アルバイトでも達成できる金額の場合、正社員よりもかなり負担は少なくて済みます。

他にも、ブログやYoutubeなどの広告収入で稼ぐ方法もあります。

僕もインターネットからの収入を作っていきたいと思っています。

僕ももっとブログを書いて、インターネットからの収入を増やしていきたいよ。

これから頑張っていきましょうね。

FI(経済的自立) と RE(早期リタイア)は別で考えられる

補足ですが、FI(経済的自立)とRE(早期リタイア)は分けて考えることができます。

「今の仕事が楽しい、なんで辞めなきゃいけないの?」という方は、FI(経済的自立)を達成した後も、RE(早期リタイア)しなくても良いんです。

FI(経済的自立)だけでも達成して損はありません。例えば、以下のようなメリットがあります。

- 収入が増えるので、好きなものが買える。

- 心に余裕ができて、会社でも気楽に過ごせる。

- 病気になって仕事が続けられない時も、資産から収入が得られるので安心。

老後 2,000 万円問題が話題になりましたが、FI(経済的自立)を達成していれば、全く心配はありませんね。

RE(早期リタイア)を考えていない場合でも、お金を貯めておいて損はないです。

まとめ。FIRE までは長い道のり。日々生活を楽しみながら将来の夢の実現に備えたい

FIRE を達成するには、少しずつでもコツコツと、資産を貯めていくことになります。

即効性はありません、急いでFIREを狙ってはいけません。

よっぽどの強運の持ち主でない限り、きっと身を滅ぼすでしょう。

将来を見据えて計画を立てて、着実に描いた未来を実現していきましょう!

FIREは一朝一夕にしてならず、だな。

日々を楽しく過ごすことも忘れずに。